INSIGHTS | September 2021

Unternehmenswertsteigerung durch Spin-offs

Bei börsennotierten Konglomeraten wird in der Regel ein Bewertungsabschlag beobachtet. Spin-offs sind ein effektives Mittel, um strukturelle Bewertungsabschläge zu eliminieren und Wertsteigerungen für Aktionäre zu erzielen.

Author

Benedikt Schöps, CFA

Summary

Investoren zeigen bei börsennotierten Unternehmen eine deutliche Präferenz für fokussierte Unternehmen. Bei Konglomeraten und verschachtelten Beteiligungsstrukturen wird hingegen typischerweise ein Bewertungsabschlag von 10% - 30% beobachtet, der stark von firmenspezifischen Faktoren abhängig ist.

Spin-offs sind ein effektives Mittel für das Management börsennotierter Gesellschaften, Konglomeratsabschläge zu beseitigen und Wertsteigerungen für Aktionäre zu erzielen. Für Investoren ist es lohnenswert anstehende Spin-off Transaktionen frühzeitig zu analysieren, um durch die Reduktion des Bewertungsabschlages und erhöhte unternehmerische Flexibilität nach dem Spin-off attraktive Renditen zu erwirtschaften.

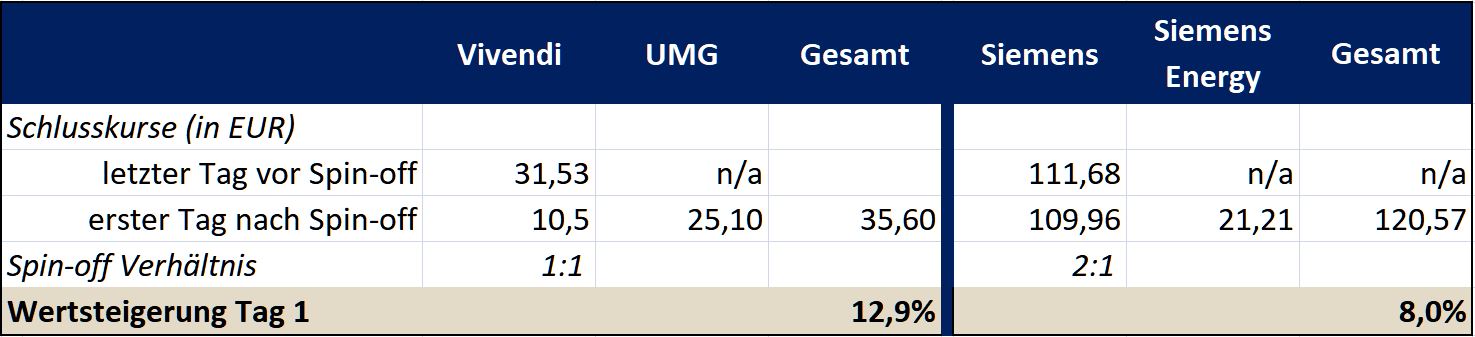

Der Spin-off von Universal Music Group Aktien aus dem französischen Medienkonglomerat Vivendi ist ein gutes Beispiel für den Bewertungsabschlag bei börsennotierten Konglomeraten. Ein Investor, der am 20. September 2021 eine Vivendi-Aktie zum Schlusskurs von €31,35 im Portfolio hatte, konnte sich einen Tag später über zwei Aktien in seinem Depot freuen: eine neue Aktie der Universal Music Group zum Kurs von €25,10 und eine verbleibende Vivendi Aktie von €10,50. Der Investor konnte somit eine Wertsteigerung innerhalb eines Tages von fast 13% realisieren. Ähnlich erfolgreich für die Aktionäre verlief auch der Spin-off von Siemens Energy aus Siemens heraus. Während am Freitag, dem 25. September 2020, der letzte Preis der Siemens Aktie bei €111,68 lag, schloss die Siemens Aktie am 28. September 2020 bei €109,96. Zusätzlich hatte der Aktionär für jeweils zwei Siemens Aktien eine Aktie von Siemens Energy im Depot zum Kurs von €21,21, wodurch sich für die Aktionäre innerhalb eines Börsentags eine Wertsteigerung von 8% ergab.

Beiden Transaktionen ist gemeinsam, dass durch den Spin-off die Beteiligungsstruktur wesentlich vereinfacht wurde. Mit dem Spin-off der Universal Music Group erfolgte die separate Börsennotierung des global führenden Unternehmens für Musikrechte (Recorded Music, Music Publishing) aus dem komplexen Medienkonglomerat Vivendi heraus. Durch den Spin-off von Siemens Energy wurde die Struktur der Siemens AG – mit Schwerpunkten auf den Wachstumsfeldern „Digital Factory“ und Medizintechnik – weiter vereinfacht und das ESG-Profil gestärkt, da die Aktivitäten konventioneller Energieerzeugung ausgegliedert wurden. Interessant an diesen Beispielen ist, dass die Spin-off Transaktion weit im Voraus angekündigt war, jedoch ein guter Teil der Aufholung des Bewertungsabschlags am ersten Tag der separaten Börsennotierung erfolgte.

Akademische Studien belegen ebenfalls einen deutlich positiven Effekt auf die Aktienkursentwicklung im Zusammenhang mit Spin-off Transaktionen. Die positive Rendite am Tag der Ankündigung einer Spin-off Transaktion lag in den breit angelegten akademischen Studien bei durchschnittlich 3% - 4%, während am ersten Tag der Separierung („Ex-Spin-off Tag“) die positive Aktienkursentwicklung bei durchschnittlich 3% lag1. Ist nun das kurzfristige Engagement kurz vor dem Separierungstag eine hervorragende Gelegenheit, in einer kurzen Zeit mit minimalem Marktrisiko eine attraktive Rendite zu generieren?

Unabhängig von der Spin-off Situation ist zuerst die Frage zu stellen, ob man in das jeweilige Unternehmen investiert sein möchte. Bei der Separierung der Metro AG und der CECONOMY AG am 13. Juli 2017 mussten die Aktionäre am ersten Tag, an dem die Aktien separat an der Börse gehandelt wurden, einen Kursverlust von rund 5% hinnehmen. Die Metro AG als auch die CECONOMY AG waren beides Unternehmen, die von den strukturellen Herausforderungen des stationären Handels betroffen waren, so dass Investoren eine vorsichtige Einschätzung der langfristigen Ertragsperspektiven hatten. Nach Separierung der beiden Unternehmen hatte sich an dieser prinzipiellen Einschätzung wenig geändert, so dass der technische Flowback2 von Aktien, der im Rahmen einer Spin-off Transaktion entsteht, nicht von kaufbereiten Aktionären aufgefangen werden konnte. Im deutlichen Gegensatz dazu hatten die Universal Music Group sowie die fokussierte Siemens AG global führende Marktpositionen in strukturellen Wachstumsmärkten zu bieten.

Was ist eine sinnvolle Herangehensweise, um zu entscheiden, ob man an einer möglichen Reduktion des Konglomeratsabschlags im Rahmen eines Spin-offs partizipieren möchte?

- Eine attraktive Equity Story sollte Voraussetzung für Anleger sein, bevor sie eine Investition in Betracht ziehen. Sie sollten von dem Geschäftsmodell des Unternehmens überzeugt sein und die Bewertung unter Betrachtung der langfristigen Wachstumsperspektiven als attraktiv einstufen. Im Rahmen eines Spin-offs kommt es zu Aktienverkäufen passiver Investoren aufgrund einer Änderung der Indexzugehörigkeit, die von aktiven Investoren aufgefangen werden müssen. Bei weniger attraktiven Equity Stories bleibt diese zusätzliche Nachfrage aktiver Investoren aus, so dass es zu Kursverlusten kommen kann.

- Bezüglich des idealen Zeitpunkts der Investitionen gibt es verschiedene Optionen.

- Investition vor Ankündigung: wenn man das Konglomerat bereits vor Ankündigung einer Separierung attraktiv findet, kann unmittelbar eine Investition erfolgen. Da aber Unsicherheit besteht, ob ein Spin-off stattfinden wird, sollte in Betracht gezogen werden, dass es möglicherweise zeitnah nicht zu einem Spin-off kommen wird. Somit sollte die Investition unter der Prämisse stattfinden, dass der Konglomeratsabschlag mittelfristig bestehen bleibt, außer der Investor vermutet, dass das Management aufgrund einer Änderung der Rahmenbedingungen veranlasst sein könnte, einen Spin-off anzukündigen.

- Bei Ankündigung einer Spin-off Transaktion gibt es normalerweise eine positive Kursreaktion, allerdings verpufft in den folgenden Wochen der Ankündigungseffekt häufig, so dass erst kurz vor der anstehenden Separierung der Investorenfokus wieder auf den Spin-off gerichtet wird.

- Eine Investition unmittelbar vor Separierung reduziert das Marktrisiko der Investition auf ein Minimum und erlaubt, sehr fokussiert von der Bewertungsaufholung des zu diesem Zeitpunkt verbleibenden Konglomeratsabschlags zu profitieren. Entscheidend für einen positiven Kurseffekt am ersten Tag der Separierung ist, dass trotz Ankündigung der Transaktion ein Bewertungsabschlag verblieben ist und die Transaktion positiv vom Markt aufgenommen wird.

- Eine Investition nach Separierung kann in Betracht gezogen werden, um vom weiteren Wertsteigerungspotenzial zu profitieren. Häufig trifft dies auf den separierten Teil zu, dessen Equity Story als schwieriger eingeschätzt wird. Diese Unternehmen nutzen oftmals die erhöhte Flexibilität und unternehmerische Entscheidungsfreiheit nach einem Spin-off, um zügig operative Potenziale zu heben, Wachstumschancen zu nutzen und falls erforderlich eine Restrukturierung durchzuführen. Zwei Beispiele hierfür sind der Spin-off von Osram aus Siemens im Juli 2013 und Lanxess aus Bayer im Januar 2005. In den ersten sechs Monaten nach Separierung konnte Osram eine Kursentwicklung von +81% und Lanxess eine Kursentwicklung von +60% aufweisen.

Es wird interessant sein zu beobachten, wie sich weitere Spin-off Situationen entwickeln. Der nächste große anstehende Spin-off in Deutschland ist die Ausgliederung der Nutzfahrzeugsparte Daimler Truck AG aus der Daimler AG. Bereits am Tag der Ankündigung Anfang Februar 2021 war ein Kurssprung von rund 9% zu beobachten, da Nutzfahrzeugunternehmen an der Börse mit einer Prämie zu Automobilherstellern bewertet werden. Dennoch ist die Daimler AG aktuell ähnlich wie andere PKW-Hersteller bewertet, so dass es weiteres Aufwärtspotenzial zur Bewertung von Nutzfahrzeugunternehmen gibt. Es wird entscheidend für positive Kurseffekte sein, dass sich Daimler Trucks nach dem Spin-off ein ähnlich gutes Profil am Kapitalmarkt erarbeiten kann wie beispielsweise Volvo (Nutzfahrzeuge).

Das Healthcare Konglomerat Fresenius hat ebenfalls angekündigt, strategische Optionen zu prüfen, um möglicherweise eine Unternehmenswertsteigerung durch Reduktion des Konglomeratsabschlags zu erreichen3. Die Analyse wird aktuell durchgeführt und ein vorläufiges Ergebnis wird im Februar 2022 erwartet. Ob es zu einer Aufspaltung kommt, bleibt offen, da Synergien auf der Fremdfinanzierungsseite erhalten bleiben sollen und die Else Kröner-Stiftung – mit 26.9% Großaktionär von Fresenius – angekündigt hat, kurzfristig keine Einwände gegen die bestehende Struktur zu haben. Sollte sich Fresenius dennoch für eine Vereinfachung der Unternehmensstruktur entscheiden, bleibt aus Sicht der Aktionäre zu hoffen, dass eine klare Separierung eines Unternehmensteils in Form eines Spin-offs gewählt wird anstatt des Börsengangs einer Tochtergesellschaft. Der Börsengang einer Tochtergesellschaft erhöht zwar die Transparenz auf den jeweiligen Unternehmensteil, erreicht aber keine strukturelle Vereinfachung und führt zu einem Mittelzufluss der Muttergesellschaft, wodurch sich für die Aktionäre das Risiko ergibt, dass im Rahmen von Unternehmensakquisitionen überhöhte Preise gezahlt werden.

Spin-off Situationen stellen eine interessante Gelegenheit dar, attraktive Renditen zu realisieren. Die Schlüssel zum Erfolg sind eine zutreffende Einschätzung, ob die Equity Story der jeweiligen Unternehmensteile positiv von aktiven Investoren aufgenommen wird, eine Beachtung des weitgehend regelbasierten Verhaltens passiver Investoren sowie eine wohlüberlegte Entscheidung, zu welchem Zeitpunkt man investiert sein möchte.

Disclaimer

This document constitutes marketing material and is not intended as a recommendation to invest in any particular asset class, security or strategy. The information contained and opinions expressed in this publication reflect the judgment of the publisher as of the date of publication and are subject to change without notice. Forward-looking statements reflect future expectations, but may differ materially from actual developments and results. No representation is made as to their accuracy or completeness. The value of any investment may go down or up and you may not get back the amount of money invested.

This publication does not constitute an offer to sell, buy or subscribe to any securities or other securities. The information and assessments contained do not constitute investment advice or any other recommendation. Among other things, they do not replace individual investment advice and should not be used as a basis for an investment decision.

This publication is subject to copyright, trademark and intellectual property rights. Any reproduction, distribution, making available for retrieval or online access (transfer to other website) of the publication in whole or in part, in modified or unmodified form is only permitted with the prior written consent.

Information on historical performance is not an indicator of future performance.

© 2021 Spinoza Capital SICAV and Spinoza Capital GmbH. All rights reserved.