INSIGHTS | April 2021

Nachholpotenzial bei langfristigen Zinsen in Deutschland und der Eurozone

Portfolios sollten auf potenziell höhere Renditen bei Staatsanleihen vorbereitet sein

Autor

Benedikt Schöps, CFA

Summary

In den letzten Monaten sind die Renditen langfristiger Staatsanleihen in den USA wesentlich deutlicher gestiegen als in Deutschland bzw. Europa. Während steigende Inflationserwartungen in den USA mittelfristig zu einem weiteren Anstieg der Renditen führen könnten, könnte dieser Effekt in Deutschland bzw. Europa noch wesentlich ausgeprägter stattfinden, da sowohl Renditeniveaus als auch Inflationserwartungen deutlich niedriger sind. Anleger sollten verschiedene Handlungsoptionen in Erwägung ziehen, um ihre Portfolios auf potenziell höhere Zins- sowie Inflationsniveaus vorzubereiten.

Massive Intervention von Zentralbanken sowie das Ausbleiben erhöhter Inflation haben die Zinsniveaus in entwickelten Ländern auf immer tiefere Niveaus sinken lassen. Rekordtiefststände bei den langfristigen Zinsen wurden in den meisten entwickelten Ländern während der Covid-19 Pandemie erreicht. Seitdem hat sich eine moderate Gegenbewegung mit steigenden Zinsniveaus herausgebildet, jedoch mit deutlichen regionalen Unterschieden.

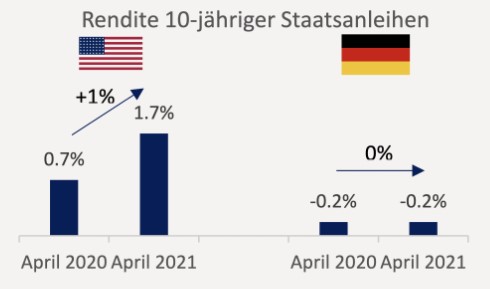

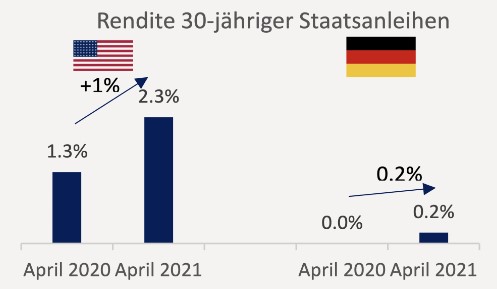

So sind Renditen 10-jähriger US-Staatsanleihen seit April 2020 von 0,7% auf 1,7% gestiegen, während die Rendite 10-jähriger Bundesanleihen nahezu unverändert bei -0,2% liegt. Ähnlich deutliche regionale Unterschiede lassen sich bei 30-jährigen Anleihen beobachten. Während in den letzten 12 Monaten die Renditen 30-jähriger Staatsanleihen in den USA von 1,3% auf 2,3% gestiegen sind, sind in Deutschland die Renditen lediglich von 0,0% auf 0,2% gestiegen.

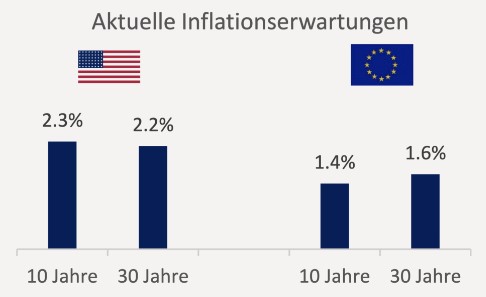

Ein zügigerer Fortschritt bei der Impfkampagne sowie eine aggressivere Fiskalpolitik können einen Teil der Entwicklung erklären, was sich wiederum in unterschiedlichen Inflationserwartungen widerspiegelt. Während die erwartete Inflation in den USA in den nächsten 10-Jahren bei durchschnittlich 2,3% liegt, ist der Wert für Deutschland – sowie die Eurozone – bei c. 1,4%. Somit liegen die realen – d.h. inflationsadjustierten – erwarteten Renditen für die Käufer von US-Staatsanleihen bei c. -0,6% pro Jahr, während der Wert für Deutschland deutlich niedriger bei -1,7% liegt. Ein ähnliches Bild ergibt sich bei den erwarteten 30-jährigen inflationsbereinigten Renditen. Während die erwarteten realen Renditen für 30-jährige US-Staatsanleihen bei 0,1% liegen, liegt die erwartete reale Rendite für 30-jährige Bundesanleihen bei etwa -1,4% pro Jahr1.

Mittelfristige Perspektive für die Entwicklung langfristiger Zinserwartungen

Die Zentralbanken in den USA als auch in der Eurozone haben deutlich kommuniziert, dass sie die Zinsen auf absehbare Zeit auf einem niedrigen Niveau halten werden und bereit sind temporär Inflationsniveaus oberhalb von 2% zu akzeptieren. Dennoch stellt sich die Frage, ob die massiven Liquiditätsinjektionen der Zentralbanken, ambitionierte staatliche Ausgabenprogramme sowie deutlich erhöhte Ersparnisse bei den Privathaushalten möglicherweise zu einem Überhitzen der Wirtschaft und damit einhergehend zu deutlich höherer Inflation führen werden. Dies würde höchstwahrscheinlich die Zentralbanken veranlassen zu einer Politik höherer Zinsen umzuschwenken, um ein Ausufern der Inflation zu vermeiden. Daher mehren sich die Stimmen, die von weiterhin steigenden Zinsen ausgehen:

“While equity valuations are quite high […] a multi-year booming economy could justify their current price […] Conversely, in this boom scenario it’s hard to justify the price of U.S. debt. This is because of two factors: first, the huge supply of debt that needs to be absorbed; and second, the not-unreasonable possibility that an increase in inflation will not be just temporary.”

Jamie Dimon, CEO J.P. Morgan, Annual Letter, April 2021

“Bonds are not the place to be these days. Can you believe that the income recently available from a 10-year U.S. Treasury bond – the yield was 0.93% at yearend 2020 – had fallen 94% from the 15.8% yield available in September 1981? […] Fixed-income investors worldwide – whether pension funds, insurance companies or retirees – face a bleak future.”

Warren Buffet, CEO Berkshire Hathaway, Annual Report, March 2021

Interessanterweise sind diese – und viele ähnliche Kommentare von Spitzenmanagern und führenden Investoren – in den USA stärker ausgeprägt als in Europa, obwohl das Zinsniveau in den USA bereits deutlich höher als in der Eurozone liegt. Auch wenn die amerikanische Wirtschaft wahrscheinlich in den kommenden Jahren strukturell stärker wachsen wird und die fiskalpolitischen Impulse ambitionierter sind, ist dennoch der Unterschied bei den Renditen langfristiger Staatsanleihen sehr hoch und nahe des Allzeittiefpunkts.

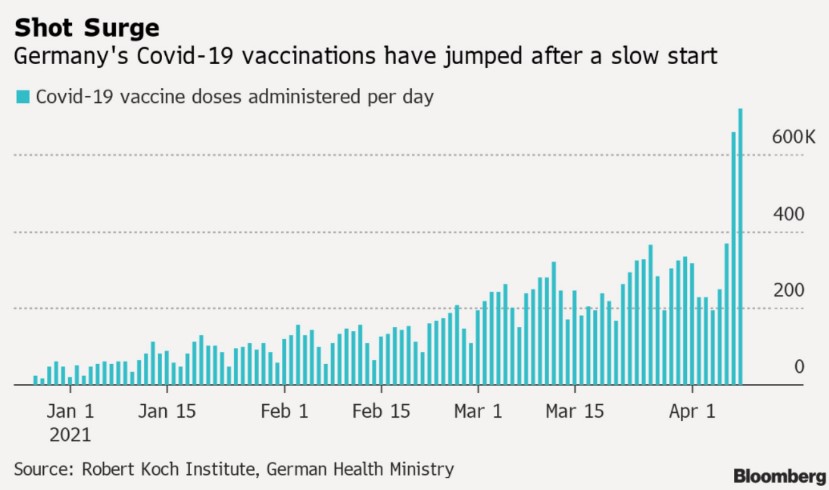

Aktuell ist ein deutlich zügigerer Impffortschritt in den USA zu verzeichnen verglichen mit den meisten europäischen Ländern. Die spiegelt sich über höhere Wachstums- und Inflationserwartungen in den Renditen langfristiger Staatsanleihen Renditen wider. Dennoch sollte sich dieser zeitliche Unterschied beim Impffortschritt von c. 2 – 3 Monaten nur eine geringe Auswirkung auf die Renditeunterschiede bei 30-jährigen Staatsanleihen haben, insbesondere vor dem Hintergrund deutlich steigender Impfraten in den meisten europäischen Ländern wie z.B. Deutschland.

Handlungsimplikationen für Investoren

In dem aktuell erwarteten Szenario mit einer deutlichen Erholung der entwickelten Volkswirtschaften ab dem zweiten Halbjahr 2021, sind höhere Inflationsraten und somit Zinsen ein wahrscheinliches Szenario. Insbesondere in der Eurozone mit aktuellen Renditeniveaus bei 10-jährigen Staatsanleihen von -0.2% in Deutschland, -0.0% in Frankreich, +0,3% in Spanien und +0,7% in Italien ergibt sich deutliches Nachholpotenzial im Vergleich zu den USA einer Rendite von 1,7%. Investoren sollten folgende Aspekte bei der Portfoliostrukturierung in Betracht ziehen:

- Langfristig orientierte Portfolios sollten weiterhin Aktien deutlich stärker als Anleihen gewichten, da steigende Renditen bei Staatsanleihen sowie mögliche höhere Risikoaufschläge bei Unternehmensanleihen zu einer negativen Kursentwicklung bei Anleihen führen könnten. Insbesondere langfristige Staatsanleihen qualitativ hochwertiger Emittenten werden wahrscheinlich für die Investoren zu langfristig negativen realen Renditen führen.

- Geeignetere Mittel, um die Volatilität eines Portfolios zu reduzieren, als eine deutliche Beimischung von Anleihen, sind:

- stärkere Gewichtung von Aktien, die sich in einem Umfeld steigender Zinsen und Inflation eher positiv entwickeln („Reflation Gewinner“),

- eine Fokussierung des Portfolios auf Aktien mit einem defensiven Profil,

- deutlich unterproportionale Gewichtung von Aktien, die aktuell sehr geringe bzw. negative Cash-Flows aufweisen und erst in ferner Zukunft nennenswerte Cash-Flows generieren werden,

- temporäres Vorhalten einer Cash Position bzw. Anleihen mit einer kurzen Laufzeit.

- Um ein direktes Hedging des Portfolios zu erreichen, kann z.B. in Phasen niedriger Volatilitätswartung über Optionen oder durch einen direkten Kauf von Volatilität das Portfolio abgesichert werden, da die Volatilität in Marktabschwungphasen typischerweise deutlich zunimmt.

- Investoren, die unmittelbar von steigenden langfristigen Zinsen ausgehen, können direkt langfristige Staatsanleihen shorten (z.B. über die Eurex den BUXL Kontrakt, der 24- bis 35-jährige deutsche Staatsanleihen abbildet). Es sei allerdings darauf hingewiesen, dass langfristige Zinsen in Phasen steigender Risikoaversion zumindest kurzfristig steigen werden. Somit kann der Leerverkauf langfristiger Staatsanleihen die Volatilität eines Portfolios, das primär auf Aktien ausgerichtet ist, weiter erhöhen.

- In Marktphasen steigender langfristiger Renditen können opportunistisch Chancen genutzt werden, die sich aus dem Abverkauf von Aktien ergeben, die als Alternative zu Anleihen gehalten werden und typischerweise in Phasen sinkender Anleihekurse mit automatisch mit abverkauft werden, obwohl es fundamental nicht gerechtfertigt ist. So sind z.B. die meisten Aktien kurzfristiger Konsumgüter-hersteller von Jahresanfang 2021 bis Ende Februar 2021 deutlich gefallen. Ein gutes Beispiel hierfür ist die Nestlé Aktie, die von CHF104 zum Jahresanfang 2021 auf CHF95 per Ende Februar 2021 gefallen ist oder Beiersdorf Aktie, die im gleichen Zeitraum von €95 auf €82 nachgegeben hat. Der Haupttreiber der negativen Aktienkursentwicklung waren in beiden Fällen der Anstieg der langfristigen Zinsen im gleichen Zeitraum. Auch wenn sich von Ende Februar bis Mitte April 2021 die langfristigen Renditen nicht wesentlich verändert haben, sind in dem Zeitraum die Nestlé Aktie um 14% und die Beiersdorf Aktie um fast 13% gestiegen.

Rechtlicher Hinweis

Bei dieser Veröffentlichung handelt es sich um eine Marketingmitteilung und sie stellt keine Empfehlung zur Investition in bestimmte Anlageklassen, Wertpapiere oder Strategien dar. Die in dieser Veröffentlichung enthaltenen Informationen und zum Ausdruck gebrachten Meinungen geben die Einschätzungen des Herausgebers zum Zeitpunkt der Veröffentlichung wieder und können sich jederzeit ohne vorherige Ankündigung ändern. Angaben zu in die Zukunft gerichteten Aussagen spiegeln die Zukunftserwartung wider, können aber erheblich von den tatsächlichen Entwicklungen und Ergebnissen abweichen. Für die Richtigkeit und Vollständigkeit kann keine Gewähr übernommen werden. Der Wert jedes Investments kann sinken oder steigen und Sie erhalten möglicherweise nicht den investierten Geldbetrag zurück.

Mit dieser Veröffentlichung wird kein Angebot zum Verkauf, Kauf oder zur Zeichnung von Wertpapieren oder sonstigen Titeln unterbreitet. Die enthaltenen Informationen und Einschätzungen stellen keine Anlageberatung oder sonstige Empfehlung dar. Sie ersetzen unter anderem keine individuelle Anlageberatung und sollten nicht als Grundlage für eine Investitionsentscheidung verwendet werden.

Diese Veröffentlichung unterliegt urheber-, marken- und gewerblichen Schutzrechten. Eine Vervielfältigung, Verbreitung, Bereithaltung zum Abruf oder Online-Zugänglichmachung (Übernahme in andere Webseite) der Veröffentlichung ganz oder teilweise, in veränderter oder unveränderter Form ist nur nach vorheriger schriftlicher Zustimmung zulässig.

Angaben zu historischen Wertentwicklungen sind kein Indikator für zukünftige Wertentwicklungen.

© 2021 Spinoza Capital SICAV und Spinoza Capital GmbH. Alle Rechte vorbehalten.